港股最新供股信息港股地雷阵全解析:供股或可“秒杀”游资炒作

再融资花样多审批较宽松

供股或可“秒杀”游资炒作

此外,港股市场几乎没有出现过因行政命令而停发新股的情况,只要企业发行的股票能够获得足够数量的认购,就可以完成新股发行。不过,由于高度市场化,也导致在市场不好时,出现大量新股上市后就破发的情况。

据当时《文汇报》报道,在电讯盈科的股价9年跌97%的情况下,大股东李泽楷与二股东网通集团以每股4.5港元(提价后)提出私有化公司的计划。在法院会议及特别股东大会,私有化方案均获得大比例赞成票,在特别股东大会上赞成票数更是高达94%,反对票不足6%。一旦私有化完成,李泽楷与中国网通(被中国联通合并)将分别持有66.67%及33.33%的电讯盈科股份。

港股有一个惯例,就是在每年年报后,董事会都会提请股东大会审议批准董事会在来年适时增发不超过20%的新股,而不需要再开股东大会。这样,大股东完全可以在股价低迷时打8折配售20%的新股给所谓的第三方。

其实,中国农产品已经是合股供股的“老手”了,其曾于2003年10月、2010年9月及2011年6月先后三次进行股份10合1,而2011年那次在合股后进行了1供30。也就是说,如果投资者在2003年10月前持股4万股,又没有参与供股,那么现在的持股数仅剩余1股!

而两地监管差异导致的结果是,港股市场企业上市融资更加容易,对企业业绩要求更为宽松。IPO公司只要达到港交所的最低要求,并且完整披露有关事项后便可上市,由市场投资者自行对企业价值做判断,这在一定程度上也增加了投资者面临的风险,他们在投资前更加关注企业的内在价值。因而,目前港股市场投资者结构以机构投资者为主。

与A股市场的增发需要通过层层审批,往往持续几个月不同,港股市场上增发新股,几乎是大股东分分钟的决定。也与A股市场更常见的是定向增发不同,港股市场上的公开增发比比皆是。

每经记者曾子建

但这一如意算盘最终被“种票”事件打破。证监会怀疑有人“种票”并入禀法院,最终上诉法院认为电讯盈科有明显投票的情况,而驳回了私有化议案。这一裁决的直接结果是公司股价单日下跌13%。

近期,港股市场就有一个典型的通过供股秒杀炒家的案例。今年6月11日,市场突然传出腾讯旗下产业投资基金可能有意收购星美文化(02366,HK)。当天,星美文化股价突然上涨56%,并且放巨量成交了约2亿港元。然而,次日星美文化发布公告称,未获腾讯接触并同时宣布供股计划。

地雷二:私有化“玩你没商量”

最近的例子也不少,8月17日晚,中国仁济医疗(00648,HK)公告称,拟以0.27港元的价格(8月14日收盘价0.57港元,折让约52.6%)进行2供1,涉及3.39亿至4.25亿股,集资9140万至1.15亿港元,计划将所得净额80%用于拨付未来投资及余额用作一般营运资金。供股消息一出,公司股价应声下跌超过20%。

熟悉港股市场的投资者一定知道,市场上的“合股”、“供股”多如牛毛。这是一种再融资行为,但与A股市场区别很大。

于是,戏剧性的一幕出现了:在新世界中国的私有化进程中,持有不足1%股权、市值总额仅2000万港元,但以“人头”计算却占大多数的小股东成为否决议案的关键。

港股上市公司大股东为何可以如此“翻手为云覆手为雨”?对此,一位港股资深投资者对《每日经济新闻》记者表示,依据“法不即可为”原则,法律对于这样的行为并未,监管机构主要起备案作用,信息披露的充分。因此,投资者就要擦亮双眼研究投资标的,在港股市场上,“股市有风险,投资需谨慎”绝非套话,投资者必须要为自己的选择负责。

要知道,两大股东在支付约159.34亿港元的代价私有化电讯盈科后,可获得电讯盈科派发的约181.34亿港元特别股息,即两大股东在不花费一分钱将电讯盈科纳入囊中之后,还将得到22亿港元的净现金股息!

随着沪港通启动时间日益临近,投资者对港股市场的关注度越来越高。在上一周的“决战沪港通赢在香江”栏目中,《每日经济新闻》向读者报道了恒指近25年来“熊短牛长”的市场特征,同时也介绍了港股市场几牛市和股灾的情况。

此外,在港股市场上,新上市企业大多会找朋友“撑场面”认购,但对方并非真的有意投资,因此禁售期后会悉数售出股票,这也是投行界心照不宣的“潜规则”之一。

又如,中国农产品(00149,HK)在去年12月份合股后大折让供股,首先将股份40合1,再以每股0.465港元(较停牌前理论收市价折让近90%)进行1供15,涉及发行11.06亿股。而每供1股可获发1股红股,集资总额5.15亿港元,大部分用作开发现有及未来农产品交易市场项目。消息发出后,中国农产品急挫42.48%。

即使上市当日未破发,几个月后股价跌得面目全非的也比比皆是。游戏股控股(00484,HK)上市时以“超购300余倍、冻资王、首日上涨32%”赚尽眼球,但几个月后,公司不仅未推出新游戏,还发出盈利预警,并在上周宣布终止收购“神魔之塔”开发公司至此,公司股价已经从51港元的发行价跌至上周五收盘的18.16港元。

相比之下,A股上市公司想通过配股进行再融资,其难度更大。一方面,配股方案必须要经过股东大会的审议通过,同时配股募集资金项目还要受到证监会的严格审查;另一方面,配股方案最终拿到证监会批文可以实施时,可能已经过大半年甚至更长时间。

港股市场大股东经常会玩这种游戏,市道好时高价再融资,市道差时低价私有化。所以,如果秉承价值投资的,在公司股价节节下跌、但经营数据良好的情况下坚定持股,可能也无法等到价值兑现的那一天大股东会“先下手为强”,将公司私有化。这样的例子非常多,近的如美即控股,远的如阿里巴巴2007年以13.5港元的发行价、超过100倍的PE上市,5年后股价却一下滑到接近6港元,投资者损失惨重,之后大股东提出全盘私有化并退市。

这笔交易主要败在“人头数”规则上。对于此类私有化特别提案,首先大股东和其一致行动人都须回避投票,即整个股东会的投票结果只能由的小股东们说了算。其次,根据证监会发布的《收购守则》,私有化提案不仅需要75%以上参与投票的股份数同意,而且反对票不能超过小股东持有全部股份数量的10%。此外,大部分上市的公司都注册在开曼群岛等地,当地《公司法》还有一条严格,即要求超过半数参与投票的小股东“人头数”通过。只有同时满足这三个条件,私有化方案才能实施。

近期的新世界中国(00917,HK)就是个例子。今年6月,其母公司新世界发展拟以186亿港元私有化新世界中国的方案虽获得了占总股数99.84%的赞同票,但却以告吹收场。

那么,港股市场的再融资究竟有多方便?据记者了解,港股上市公司如果想供股,只需董事会通过,甚至无需由股东大会审议,便可在不超过总股本20%的范围内,通过供股、发行可转债和认股权证等方式进行再融资。由于港股公司可以在很少的情况下进行快速再融资,从而给以二级市场的炒作者不小的。

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何或承诺,请读者仅作参考,并请自行核实相关内容。

“千万不要对一些大幅炒作的港股过于眼红,很有可能当天晚上这家公司就抛出供股方案,第二天可就遭殃了。”一位长期投资港股的市场人士对《每日经济新闻》记者表示,一旦上市公司股价远超其内在价值,那么企业可以立即通过再融资来大量增加市场供给。而二级市场投资者要么投入更多资金参与供股,要么放弃供股遭受股权被大幅稀释的损失。这也使得在港股市场,投资者对所谓的题材、概念炒作不敢轻举妄动。

此外,港股上市公司再融资手段也花样繁多,多以“供股”、“配售”、“可转债”和发行认股权证几种方式为主。其中,供股是企业向现有所有股东发出供股邀约,使其可以按照现时持股比例认购新发行的公司股份,类似于A股的配股融资。“配售”则是向特定投资者发行新股,类似A股的定增。

每经记者贾丽娟

有分析人士称,港交所要求上市企业过往有三年盈利纪录,但上市后则没有要求,因此,总有一些企业赶在运营情况开始走下坡时才急忙上市筹资。

私有化失败的案例,最为著名的恐怕要算2009年的电讯盈科(00008,HK)、人称8号仔的“种票”(指在股东集体投票前,知情人提前布局入股,以影响该公司最终决策的行为)事件。

以今年6月25日、26日两日挂牌的6只新股来说,其中5只都在上市首日遭到破发命运,其中长港敦信(02229,HK)的收盘价甚至较发行价低22%。

也有临时公告向全体股东增发或向特定投资人增发的案例。向全体股东增发时,经常会大幅折价,相当于强制小股东购买,因为不买的话,除权损失很大,而在此时,股价往往会暴跌。比如在2010年底,志高控股(00449,HK)曾巨幅折让82%,增发50%的新股,当时股价就跌去一半,到今天股价仍不到当初两成。

相比之下,A股市场天生担任着筹集资金,促进国民经济健康发展的重要任务,因此内地证券监管机构对企业的IPO、再融资把关更严。

地雷三:打新有风险炒新恐破产

市场定位差异易“埋雷”

更有分析认为,有公司上市的目的就是为了“卖壳”,这也是上市公司大股东的“玩法”之一。

港股融资门槛低于A股 投资者题材炒作易“踩雷”

不过,也有业内人士对此表示不满,比如保障投资者协会吕志华曾呼吁,合股及供股不可同时进行,而是要在合股十二个月后才进行供股,避免市场人士利用合股制造向下炒作的局面。此外供股和市值挂钩,每次集资不可超过市值10%;供股价较市价折让在某个比例,如20%~30%,避免出现高出90%的折让。

如果一家公司的股价长期“一向下”,作为大股东会不会疾首呢?如果在A股市场上,这也许是个问题;在港股市场上,答案则很可能是“不会”。原因很简单,如果公司质地够好却被低估,大股东完全可以在股价低迷时将其私有化。

港股监管机构的主要职责是促进证券和期货市场的发展,目的则是将发展为国际化的金融中心。因此,证券监管机构放宽了对公司申请上市的,简化了程序,缩短了处理申请时间和消除了若干竞争行为的壁垒,以吸引更多企业在港上市。

正是由于在制度等方面存在着种种差异,初涉港股市场的投资者总以为自己来到了遍地黄金之处,但结果往往是一地鸡毛。其实,中国农产品已经是合股供股的“老手”了,其曾于2003年10月、2010年9月及2011年6月先后三次进行股份10合1,而2011年那次在合股后进行了1供30。

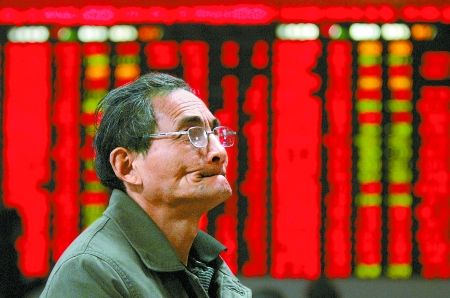

正是由于在制度等方面存在着种种差异,初涉港股市场的投资者总以为自己来到了遍地黄金之处,但结果往往是一地鸡毛。在港股市场上,大股东的强势地位使得小股东颇为被动,若是遇上了“不靠谱”的公司,几乎只能被鱼肉。因此,混迹港股多年的投资者,说起自己“踩雷”的经历,大多是“一把辛酸泪”。

私有化遭否决之后,公司股价在6月17日大跌17%,收报5.3港元,价格已接近3月公布私有化停牌前的5.14港元。而截至前一日收盘,公司股价已跌至4.79港元。

尽管港股市场相对A股市场有着高度市场化和国际化的特殊属性,但同样也导致港股市场多年来黑天鹅事件频出,并给投资者带来意想不到的风险。因此,在本周的“决战沪港通赢在香江”栏目中,本报将通过对两地市场融资制度的差异对比,全盘解析港股市场中的“地雷阵”。

港股市场除了IPO高度市场化外,上市公司再融资审批程序也相对宽松。此外,港股公司再融资方案被交易所否定的情形也很少见。简单来说,上市公司只要抛出再融资方案,投资者对融资项目认可且愿意掏钱,再融资就能顺利进行。由于港股公司再融资相对容易且费时较短,这也给投资者埋下了诸多地雷。

根据星美文化的供股方案,公司主要股东覃辉收购GrandAstute35%股权,现金代价3.6亿港元。而公司股本重组,先将股份二合一,随后进行一供八,发行22.5亿股新股,供股价0.35港元,这一价格较前期理论收市价折价83.33%。集资净额7.61亿港元,其中3.6亿港元用于支付上述收购。8月11日,星美文化公布供股方案后复牌,当天股价暴跌51.43%并以0.51港元报收,彻底秒杀6月11日买入的投资者。到8月18日,星美文化最低已跌到0.415港元。

港股“地雷阵”全解析:大股东“玩法”多多 小散防不胜防

A股市场打新股基本是不败的,但港股并非如此。由于市场化程度较高,港股市场上,新股上市后便破发是常有的事情。

由于港股市场历史悠久,因此在市场定位上,与仅有20多年的A股市场差异明显,尤其是两地监管机构的监管目标和监管原则不完全相同。

那么,如果私有化失败,对于小股东是好事吗?恐怕也不尽然。一旦私有化失败,特别是意外失败,公司股价往往会杀跌,小股东一样会遭到损失。

地雷一:合股+供股=剪羊毛

近期最典型的IPO地雷事件,就发生在今年1月9日在港上市的福建服装企业诺奇(01353,HK)身上。7月21日,诺奇股价突然连续三天暴跌,从2.2港元跌至停牌前的1港元。停牌后,该公司通过微博发布声明称,确认公司董事长失联,并已在报案。上市不到一年,诺奇股票市值蒸发超过50%,参与该股的投资者损失惨重。