浙商银行、天津银行港股IPO未足额认购!港股ipo流程

以总资产计,截至2015年9月30日,浙商银行总资产为人民币10043亿元,同比增长49.9%。浙商银行在2015年《银行家》公布的“全球银行业1000强”榜单中位列第145位,并于同年获得中诚信国际给予的金融机构评级中最高等级AAA主体信用评级。

此外,从交易情况来看,截至3月24日,在7家已上市H股的城商行中,除了重庆农村商业银行换手率最高为0.7%,成交量最高为1771万,其他银行最高换手率仅为0.13%,总体易比较清淡,活跃度较为低迷。

高比例认购成“双刃剑”

根据招股书信息披露显示,浙商银行在发行前引入5家基石投资者,合计同意认购最多约10亿美元股份,认购比例占发行股份的57.61%;天津银行基石投资者多达7家,认购股份数量为5.13亿股,占发行股份的51.51%。双方基石投资者比重均超过50%。

对此,《投资者报》记者向首次作为基石投资者注资浙商银行的蚂蚁金服方面了解,是否有针对风险的对赌协议等举措。蚂蚁金服方面表示,暂时不方便回答。

基石投资者比重高

此外,对于基石投资者来讲,同样具备风险,首先,最后的认购价格是在签订认购协议的时间节点是一个未知数,有很大的不确定性,从去年中资金融机构在港股的表现来看,跌破发行价比比皆是。其次,上市后的锁定期期间,基石投资者要承担很大的市场风险。

但从内地银行港股上市后的表现来讲,只能算差强人意。银行与今年以来股价均在发行价以下。截至3月24日收盘,徽商银行终于回到3.57港元/股,仅比发行价高0.04港元/股。而银行更显颓势,同日收盘价为2.16港元/股,与发行价2.9港元相比,跌幅超过25%。

作为即将登陆港股的第八家城商行,天津银行宣布,于3月15日至17日公开招股。全球发售近10亿H股,招股价范围为7.37港元-9.58港元,募资范围在73.4亿港元-95.4亿港元之间。据天津银行招股书显示,计划在国际发售约9.2亿股,发售约0.75亿股,并计划于本月30日挂牌上市。

上市后仍具挑战

浙商银行、天津银行港股IPO未足额认购 基石投资者比例过高成双刃剑

此次两家拟上市银行中,天津银行共引进7家基石投资者锁定5.6亿美元(43.48亿港股)股票,合计持股比例为51.51%。具体来看,最大的基石投资者为中船租赁旗下的Fortune Eris认购2.7亿美元,其次,华达有限公司将认购1亿美元,此外,天物投资有限公司和天房津城分别认购5000万美元,瑞蚨祥投资有限公司、泰达以及汇鼎控股有限公司分别认购3000万美元。

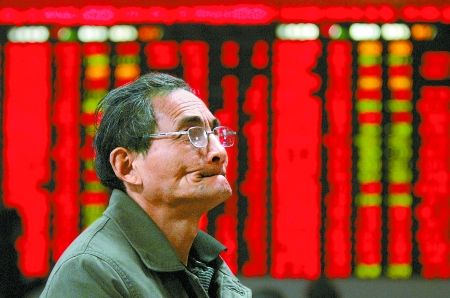

港股认购遇冷

此外,今年A股市场也向银行敞抱,目前已有5家农商行通过发审会,正在排队上市A股。鉴于多数赴港上市的银行最早都有准备A股市场的经历,未来的回归或许也在计划之内。

对此,《投资者报》记者就投资者认购意愿不强的原因向上述两家银行求解,浙商银行上市办公室方面表示,“公司目前还处于非宣传期,还不方便就上市问题发表看法。”而天津银行董秘办公室则未予反馈。

然而据外媒报道,两家在港认购情况并不尽如人意。首先,天津银行招股首日孖展认购反应冷淡,本地券商暂时还未借出孖展额。直到3月17日认购结束,其IPO认购未获足额。

3月30日,港股将迎来浙商银行和天津银行两家中资银行同时挂牌上市。和去年下半年赴港上市的中资金融机构一样,持股过半的基石投资者再次成为市场关注的焦点。

天津银行是天津市唯一一家城商行,区位优势明显,在已赴港上市的城商行中,该行也属于体量庞大者。截至2015年9月30日,天津银行拥有306家营业机构,其中241家位于天津。截至2015年末,天津银行总资产达5656亿元,同比增长约18.1%;营业收入119亿元,同比增长19.9%。截至2015年9月末,净利润35亿元,同比增长8.4%。

银行整体遇冷和行业发展不无关系,据银监会数据统计,2015年四季度末,商业银行不良贷款余额12744亿元,较2014年底大增51.2%;商业银行不良贷款率1.67%,较2014年底上升0.42个百分点。至此,商业银行不良贷款已经持续17个季度上升,总规模逼近1.3万亿元。

从2010年底,重庆农商行首次敲开港股市场大门后,在内地IPO审批流程过长、排队时间过久等原因之下,内地多家地方银行相继赴港上市。

对于发行人来讲,基石投资者带来的好处显而易见,首先,使得IPO项目成功的保险系数提高;其次,也有助于在市场上传递正面信息,吸引其他投资者前来认购。

公开认购比例不足,不得不依靠高比例的基石投资者才能顺利上市,这已经成为近来中资银行赴港IPO的普遍现象。然而,上市后又得面临基石占比高影响股价表现等问题

同期,还有一家股份制银行浙商银行于3月16日至21日在港招股。浙商银行本次H股上市计划将发行33亿股H股,招股价介于3.92港元至4.12港元,募资额约129亿至136亿港元。据了解,浙商银行将成为港股今年首个规模超百亿港币的IPO项目。

IPO的很大一部分功能是其向社会的融资能力,企业上市后的表现则需要流通性来反应。较高比例的基石投资者认购后,虽然了企业的上市,但因基石投资者有最低半年的锁定期,势必影响公司股票的流通性表现。

由于银行整体盈利能力下滑以及不良攀升的担忧,港股投资者不得不对上市银行持审慎态度。

所谓基石投资者,是港股制度的一个。即在IPO时候,单个或者某几个投资者提前和发行人签订认购协议,以IPO价格(无论最后项目定价在什么价位,签订协议时是未知的)认购一定数量的股票。

兖州煤业则指出,认购浙商银行将有利于促进公司产融财团快速发展,扩大公司在金融领域的投资力度,并有利于拓宽公司增盈渠道。

浙商银行在发行方面略好过天津银行。招股第二日,有4家券商进行了认购,但也未能获得足额认购。

此前,3月15日、16日,天津银行和浙商银行相继在港进行三天和五天的公开发售。截至发售日期结束,港股投资者对两家银行认购意愿冷淡。天津银行未获本地券商认购,没有完成足额认购,浙商银行情况稍好,有4家券商累计有96万元孖展认购,但公开发售也未足额。

事实上,此次拟赴港上市的两家银行的资质并不算差。

中资银行在上市后整体溢价率偏低已成为常态,融资规模有限,股价偏低,囿于当前盈利增速放缓的情况下,已有银行出回归A股的讯号。据了解,在H股上市的盛京银行、徽商银行以及银行均有回归的迹象。

浙商银行方面则引入5家基石投资者,合计认购约76亿港元,按该行中间价4.02港元/股计算,合计持股比例高达57.61%。其中,浙江省海港投资运营集团申购10亿股,绍兴领雁股权投资基金合伙企业申购2.5亿股,蚂蚁金服旗下支付宝()申购3000万美元,(600188,股吧)旗下兖煤国际申购4亿股,(000166,股吧)申购1亿美元。值得一提的是,浙江银行为蚂蚁金服的首笔基石投资。

去年以来,港股对中资金融机构投资越来越谨慎。去年年末在港股上市的三家城商行中,除了郑州银行获得0.19倍的超额认购以外,银行和青岛银行均出现认购不足额的情况,其中,银行公开发售仅获4%认购。

此前有统计显示, 2010年~2011年,具有基石投资者的IPO数量占所有港交所IPO数量的35%左右,基石投资者认购金额占比逐年上升。去年华融资产港股IPO时,10位基石投资者对其认购比例创造纪录地达到了70%,青岛银行同样摸高到这一比例。

基石投资者持股比例过高也引起了市场的担忧,除了流通性,有大单交易,就可能引发股票的“大涨大跌”,不利于股价稳定。同时,亦有市场人士指出,基石投资者集中申购也容易造成股价操控等行为。

去年年底登陆港股的3家银行中,青岛银行和郑州银行目前虽未跌破发行价,始终在期间徘徊,只有银行表现相对较好,上市以来保持较好上升表现。

天津银行方面未对此事进行,市场人士则指出,天津银行认购遇冷直接原因或许与其定价偏高有关。此前上市的城商行青岛银行每股发行价为4.75港元、每股发行价为4.66港元、发行价3.85港元/股均低于天津银行股价。

此外,有消息人士称,天津银行招股价最终定在每股7.39港元,接近招股价范围7.37港元至9.58港元的下限,共募资73.57亿港元。

不过,基石投资者的踊跃参与对新股来讲是一把“双刃剑”:一方面可以发行的顺利进行,并向市场传递信心,增强积极信号;但另一方面,根据港股制度,基石投资者均有不低于六个月的锁定期,如果上市公司超过50%的股票被锁定,必然影响市场流通性。

其招股书信息显示,截至2015年9月30日,该行实现净利润人民币56.37亿元,同比增长26.8%,高于所有已上市股份制商业银行同期增幅以及中国所有商业银行的同期总体增长水平。

对于投资的原因,各家也给出自己的理由。申万宏源方面表示,在公司战略推进过程中,考虑到银行在客户分布、业务种类和风险偏好等方面与公司及所属证券子公司——申万宏源证券有限公司形成互补关系,因此将银行作为多元金融布局的重要切入点。基于浙商银行在资本规模、行业地位、区域布局及业务发展等方面与公司较为匹配,业务互补性明显,是公司推进多元金融布局的理想合作伙伴。

按照联交所,基石投资者有6个月锁定期,在锁定期中止前不可出售所持股票。同时,基石投资者的背景介绍和认购金额需要披露在招股书中。

中资金融机构在港公开发行“不受待见”,基石投资者扮演越来越重要的作用,也从侧面说明市场的疲态。

浙商银行是国内为数不多的未上市银行之一,总行设在浙江省杭州市,在11个省(直辖市)和浙江省内全部地级市设立了近130家机构。公司发展确立了“全资产经营”战略,即从过去的信贷市场为主,到实现信贷市场、货币市场、资本市场、外汇市场、期货市场等的集约经营;从以单一的信贷资产为主,向信贷类资产、交易类资产、同业类资产、投资类资产等的多元发展。

不知是对公开发售早有预期,还是对基石投资者“盛情难却”,浙商银行和天津银行引入基石投资者持股比例均超过50%。

业内人士称,虽然在港发售未足额,但是因强大的基石投资者护航,国际配售获得超额认购,未足额认购部分拨给国际配售,两家银行如期登陆港交所并不成问题。