布局A-H股估值趋同 沪港交易制度存套利空间 来源:21世纪经济报道 作者:晓晴

就在此前一天,沪港通正式落地的消息亦引发两地股指大幅飙升。如港股市场上,H股相对A股折价幅度居前的公司股票就出现了大幅异动。当天,重庆钢铁股份、上海电气、京城机电股份、大连港、北辰实业股份等港股全天涨幅分别高达28.81%14.36%、13.93%、10.41%和9.36%。

截至11月11日收盘,上述5只港股对A股的折价率分别为83.44%、88.13%、88.21%、76.87%、72.77%。

截至目前,A股与H股两地均上市的股票有86只。其中,同时在所和港交所上市的A+H共计有69只。其中,部分大市值标的A股对H股的折价亦大幅收窄。截至11月11日收盘,海螺水泥(600585)、中国平安、中国太保(601601)、中国人寿、中国神华、中信证券(600030)等公司的折价率从之前超过15%收窄至10%左右。其中,A-H折价率最高的海螺水泥也已收窄至11.02%。

当天,深圳一家私募人士对21世纪经济报道记者表示,在布局A-H股估值趋同的投资策略上,买入A股中A/H存在较大折价的股票,同时融券A股中A/H存在较大溢价的股票(搭配成股票对)。不过,这两只股票最好是处于相同行业的。

交易制度存套利空间

此外,上海证券研究所畅会珏认为,由于国内T+1交易与市场T+0交易以及H股没有涨跌停板,A股有严格的涨跌停板二者之间的差异,因此,这些交易机制、结算机制、市场交易习惯等众多差异对于沪港两市的投资者而言,应该存在更多的套利空间。

来源:21世纪经济报道作者:晓晴

证监会正式通知,沪港通将于11月17日开闸。港交所史上首次推广免费使用港股Level2实时行情,搜“港股训练营”即可得到。

不过,刘陈杰也表示,尽管沪港通有助于提高价格发现效率并收窄A-H估值差距,但并不如表面看上去那样直观,主要是市场和A股市场仍在很大程度上受到投资迥异的投资者的主导。此外,要预测估值差距趋同的方向很难,即是A股下跌还是H股上行,或二者兼而有之。

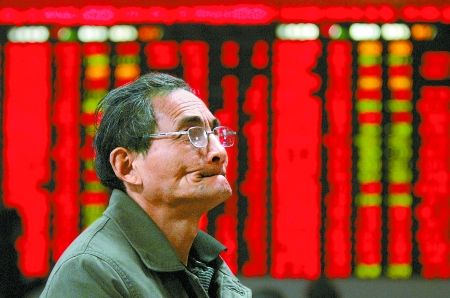

沪港通即将于11月17日开闸交易,有关跨市场套利交易的话题也成为了市场关注的焦点。

“在H股折让股中,我们看好那些较A股折让至少10%,且预计2014、2015年可以实现强劲增长的个股,一旦沪港通启动,它们可能比那些增长潜力逊色的个股更易获得A股个人投资者的垂青。”刘陈杰称。

该人士表示,实际操作中将做组合,可根据资产大小,波动性要求等选择几个股票配对。按关模型测算的话,预计年化收益率达到30%~40%;预计最大回撤在6%。

对此,高华证券研究员刘陈杰认为,沪港通有助于提升A股和H股市场价格发现过程的效率,此项计划还促使投资者提出了有关两地上市A、H股之间价格趋同的许多问题,并引发了投资者对于参与这一投资机会的兴趣。其原理在于,同一股票在A股和H股的价格将趋于一致,因而产生套利空间。

不过,待前期的热情消退后,市场会对由于交易制度带来的脉冲式行情的可持续性产生质疑,需要注意相应的风险。

实际上,自4月10日沪港通计划宣布以来,沪港两地上市股票的A股溢价均值已从48%收窄至30%以下。

“对于全球投资者而言,卖空单只A股在实际操作上较难,因此其不得不持有H股净多头,以此投资于该范围内股票估值的趋同。”刘陈杰称。“由于是中小盘股,而且本质上更具投机性(换手率较高)。因此,不是全球只做多头的机构投资者甚至是关注绝对回报率的大规模投资者通常也会注意。”

王胜称,由于涨跌停板制度的不同,当同一个公司出现这种状况的时候,尤其是A股涨停,H股由于不存在涨跌停板,能够更有效的反映市场短期的情绪变化,对于A股后面几天的操作会有一定指导意义,但也谨防市场者的博弈行为。

刘陈杰也认为,在A-H股估值趋同的推动因素中,规模和流动性是关键要素。“据我们的跨板块分析显示,A股溢价收窄没有具体的推动因素,是范围较广的普遍现象,但规模较小和换手率较高是截至目前H股溢价股估值差距收窄的主要原因。相比之下,每股盈利增速和绝对估值等基本面因素看起来不太重要。”

此外,A股投资者还可以卖出被高估A股、买入被低估的中小盘H股。从规模(中小盘股)、流动性(高换手率)和增长前景(增速相对较高)来看,国内投资者较为青睐这一类H股。

“这样操作不仅能规避市场风险,也能规避行业风险。赚钱的逻辑是来自两个市场同一股票的价格,和市场波动无关。”该人士称。“其策略的核心是赚折/溢价率的钱(相对折溢价不同股票的价差),做多折价多的A股,做空溢价多的同行业相关度高的A股。而且,这个策略与市场波动、行业景气、个股基本面变化关联度很低。”

此外,中国铁建、中国中铁等两只铁基建股A-H价格更是实现了从原来的折价到溢价的转变。

前述深圳私募人士表示,举例来讲,在国内与持有某只两地上市的股票,早上通过A股拉升,同时买入H股,带动H股上涨,然后下午配合利空消息发布,再从H股反手做空;第二天早上可以做空A股,H股同步做空,在下午,归集两地资金,全力在H股反手做多,配合第三天的A股反弹。

布局A-H股估值趋同沪港交易制度存套利空间

除此之外,投资者亦可利用交易时间差进行套利。港股通交易时段:每个交易日的9:00至9:30为开市前时段,9:30至12:00为上午持续交易时段,13:00至16:00为下午持续交易时段,可能利用A股最后十几分钟的异动较大的股票所反映出来的“增量信号”在港股接下来的1个小时进行集中反映,A股也能通过港股的反映对第二天开盘的情况进行预测。

同样,H股为T+0交易,A股为T+1交易的前提下,因此对于两市的单个投资者而言,可能存在更多的套利空间。

王胜表示,在11月17日沪港通起航前,机构还可通过股指期货套利。由于沪港通相较QFII、RQFII的交易成本偏低,而沪港通每天均有额度,且有总额度,可能造成最初几天市场对沪港通通道的青睐,甚至造成每日开盘“秒杀”的现象,通过股指期货等工具可能产生套利机会。

相反,国内A股投资者则可以买入被低估A股、卖出被高估H股。这一策略应该说是一个明智之举,因为从操作的角度来看,他们可以相对容易地卖出被高估的H股买入被低估的A股。

因此,如果将沪港两地的股价看成两条“橡皮筋”的话,由于存在T+1(内地)与T+0()的差异,A股反应将永远落后于H,无论是反弹还是下跌,这就存在一个典型的套利空间。“因此,这也将倒逼A股市场恢复T+0交易的进程加快。”该人士称。

申银万国分析师王胜表示,从板块之间的估值水平对比来看,估值差异较大、品种类似的板块有望实现估值的回归。按照WIND二级行业分类将港股和A股估值水平进行比较,目前A/H偏低估的为食品饮料与烟草、公用事业II、商业和专业服务、保险II、银行、食品与主要用品零售II。

对机构投资者而言,刘陈杰估计可以采取的一种套利策略为,全球投资者买入估值较低的H股、卖空被高估A股,该策略主要针对增长和换手率相对较高的小盘股。

布局A-H股估值趋同

上证指数2481.180.47%