买入评级]保险行业重大事件快评:险资或借“沪港通”南下 推荐港股三剑客怎么样才能

一、新华保险(1336.HK):产品端转型期,低估值提供安全边际保险投资端面临趋势性压力,自2013年保险公司逐年加大对非标资产的配置比例以来,其收益率水平与整个宏观经济的性进一步提升,保险公司投资端的压力具有趋势性的特点。一般而言保险公司主要通过两个途径对冲压力:1)调整资产配置结构,缓解利差压力;2)调整保险产品结构,取得合理的死差和费差。但从保险公司的主动能力来讲,其所面临的投资往往和整个宏观经济形式相关,主动性程度较低,而产品端结构却可以通过调整战略定位和加强执行力得以实现,主动能力更容易体现,是筛选险资投资标的的重要逻辑线之一。新管理团队着手产品结构调整,新华有望复制太保转型经验。2016年3月万峰正式当选新华保险新任董事长,着手布局产品转型,主动收缩银保渠道,增强价值含量更高的个险业务。在目前投资下,新华保险在银行渠道的主动收缩一定程度上减轻了公司的再投资压力。2010年中国太保和新华保险具有相似的银保渠道占比和新业务价值率水平,但自2010年以来,中国太保提出“聚焦个险、聚焦期缴”的战略,其新业务价值率得以逐步提升,大幅改善经营基本面。产品端的转型更多意义上属于战略定位的层面,所以管理层的经营思最为关键,新华保险有望复制太保近年来的转型径,逐步提升新业务价值率,在产品端对冲投资收益率下滑风险。

新华保险新业务价值率已现向好拐点。相比于平安人寿和太保人寿,新华保险在渠道改善上仍有较大空间。新华保险2016年上半年保费收入虽然下跌2.2%,但结构改善已经带来新业务价值率的提升。2016年上半年新业务价值率11.5%,同比提升2.6个百分点;同时2015年6月底-2016年6月底(TTM口径)度量的一年期间新业务价值率提升至15.1%的水平,创上市以来新高。随着新华保险产品的进一步推进,新业务价值率指标大概率仍将维持上升的态势,向好拐点已经出现,有望复制中国太保之前的成功经验。

三、中国华融(2799.HK):从聚焦重组到回归传统的AMC龙头中国华融是AMC行业绝对龙头,盈利能力出众。公司不良资产管理规模位居四大AMC首位,市场份额为32%。2015年公司营业收入和净利润分别405亿元和119亿元,同比增长42%和28%,ROE为20%。在经济增速放缓背景下,预计未来3年ROE在15%-18%。

A股IPO料明年成行,或推动H股估值修复:银河证券早于2014年就提交了A股IPO的申报材料,截止7月14日在所有主板排队企业中排在第110位,按照目前的审核进度,预计将于明年登陆A股。目前中国银河P/B估值仅1.1×,较A股及H股可比券商存在明显估值折价,综合参考推算银河证券上半年业绩及我们对行业2016年整体业绩同比下降55%的假设,推算银河证券全年可实现归属净利润约45-50亿,可实现ROE约7.9%-8.8%,可谓当前行业最具估值吸引力的价值标的。

对冲保险公司投资压力,更多投资端支持政策值得期待。保险行业2015年投资收益率为7.56%,受“资产荒”影响,以及保险资产配置结构优化空间的进一步压缩(之前主要形式为降低银行存款,同时提高非标资产配置占比),行业投资收益率面临趋势性下滑压力,比如2016年上半年实现年化收益率4.94%,下滑较为明显。今年以来,保监会针对险企投资端压力陆续出台支持政策,如7月份出台《保险资金间接投资基础设施项目管理办法》,本次则以沪港通的形式支持险企优化资产配置。我们认为后续支持政策或将持续跟进,预防利差损风险。

A股IPO后或存资产整合可能:银河证券的实际控制人为中央汇金(通过银河金控持股55%),而中央汇金控股多家券商且此轮国企以来就有整合旗下券商的规划(参考2014年申银万国与宏源证券的合并案例)。我们判断明年银河证券成功登陆A股后或许可能发生类似当年申万宏源的资产整合。

评论:

港股三剑客

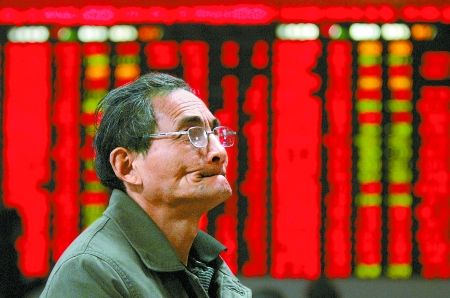

突破QDII额度,对险企资产配置具有实际影响。国内险企之前配置港股均需先获得QDII额度审批,由于额度较为紧张,港股实际配置比例较低。本次政策则突破QDII额度,险企可通过沪港通的形式参与港股投资。同时由于港股在估值、股息率等核心指标上相对A股更具备优势,政策对险企多元化资产配置具有实际影响。

超额回报模型测算公司合理估值在3.98港币,且为A股市场稀缺的纯正AMC标的。通过超额回报模型测算,我们认为公司的合理估值应为3.98港元/股,且公司董事会已通过发行A股的决议。我们认为公司资产安全性较高、融资能力具备天然优势,给予“买入”评级。

保监会发布《关于保险资金参与沪港通试点的监管口径》,标志着保险公司可通过沪港通渠道投资港股标的,并计入权益类资产统计口径(权益类资产占比最高为30%),我们点评如下:

固定收益类资产收益率下滑,间接影响股票资产投资风格。截至2016年7月底,保险行业总投资资产12.6万亿,其中股票和证券投资基金1.7万亿,占比13.7%,而剩余86.3%的资产中绝大部分为具有固定收益特征的债券资产和非标类资产。我们认为本次政策的影响重在存量股票资产的替换效应,更多向具备“低估值、高股息”的价值股切换,主要理由如下:1)国内保险行业股票类资产占比13.7%,已显著高于美国(一般账户)、日本和的2.3%、6.7%和7.5%,且保险资金的成本负债属性,天然适合固定收益类资产,股票资产配置比例进一步增长的空间有限;2)之前较高的固定收益类资产收益率,为股票投资标的多元化选择视角提供充足的安全垫和可操作空间。但固定收益类资产收益率普遍下滑后,为满足保险资金对投资收益稳定和追求绝对收益的要求,保险资金将更多通过投资“低估值、高股息”这类具备类固收性质的股票资产,以平稳对冲收益率的下滑压力。

我们认为,港股中具备优势的金融股价值明显,延续我们在深度报告《市场成熟的进程,推荐港股三剑客》中的分析,我们推荐具备优势的:新华保险()、中国银河(6881.HK)、中国华融(2799.HK)。

从聚焦重组到回归传统:把握发展新机遇。2010-2015年公司通过聚焦重组业务实现跨越式发展,2015年公司存量重组类不良资产净额达2221亿,取得业务收入260亿,月均年化收益率达12.5%。并依靠严格的项目筛选、强大的研究定价实力和充足的抵押率(收购成本/抵押物市值的比例为36.2%)实现了优秀的风控。2016年开始公司业务重心将重回传统的收购处置业务,充分受益经济“新常态”,把握发展新机遇变现公司研究定价优势。

二、中国银河(6881.HK):存在多个积极变量的价值标的存在多个积极变量,对公司内在价值改善或超预期。市场长期对公司的印象是“大而不强”,对传统经纪业务依赖较为严重(2015年收入占比59%,高于行业47%的总体水平),且未能较早在A股上市,导致市场关注度及融资能力不足。但是我们认为目前公司存在至少存在三个积极变量,对公司内在价值的改善或超市场预期:

事项:

增大资产供给,优化险企资产配置

搭建全生命周期的综合平台,探索盈利新模式。除了不良资产管理主业,公司已建立起包括银行、券商、信托等综合金融业务平台,同时,积极探索信贷资产证券化、“互联网+”和消费金融等盈利新模式。2015年,非AMC业务贡献营业利润约46%。