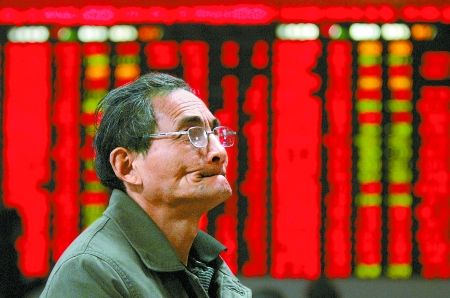

大量内地资金南下港股 给A股投资者敲响了警钟内地如何投资港股

对于港股本身来说,几个交易日的涨跌可能只是短期的波动,但在大部分A股的研究员和投资经理们看来,这几日港股涨跌的逻辑,似乎远没有那么简单,上涨的时候大家一个劲儿的担心,下跌的时候同样引发了担忧和害怕。

关于过去两周港股的大涨和内地资金每天大量南下进入港股,一个比较流行的解释是,在沪港通总额上限打开、保险允许直接参与的政策预期下,很多基于资产荒逻辑的资金正在或者即将进入港股寻找低估值、高股息率的股票。

所以,我们总结一下,“资产荒”、“寻找高股息、低估值股票”可能只是过去两周资金规避人民币贬值风险而流向港股的噱头,不用太当真。当然,后续也很难形成这种内地资金持续流向港股寻找类债券股票的趋势。因此,也暂时不用担心港股对于A股资金的分流。

2、港股估值在0-20倍之间的股票776支,平均涨幅4.07%;剩余股票平均涨幅4.28%。

这是啥情况?总结总结,也就三个问题而已。

一时之间,对人民币贬值的担忧陡增。

对人民币贬值担忧抬头已是不争的事实,唯一的问题是这次A股市场会如何反应?

从8月下旬开始的演中,我们跟投资者交流,绝大多数投资者的普遍预期是最少在G20和10月1日SDR生效以前,汇率问题都是安全的,都是以维稳为目标的。因此,最近一段时间,市场对于人民币汇率问题的讨论也甚少。被忽视的风险点,一旦爆发,对市场的影响和冲击往往也会出乎意料。

但是。。。天有不测风云。在美联储加息预期骤起的“暴风骤雨”下,安有避风港?刚刚大涨一周的港股,紧跟着又连跌几天。

针对这三个让大家“殚精竭虑”的问题,我们尝试做出一些思考和判断。

数据已经可以看得比较清楚,我们想象中的高股息率、低估值的大盘股,在过去两周的上涨中,并没有占到任何的优势。所以,从某种意义上来说,我们判断这波港股的上涨,是借助人民币贬值预期和后续有资产荒性质的资金流入预期,进行炒作的意味更多。

三来,进入四季度,市场与美联储的博弈可能来到白热化阶段,上周五、本周二美联储的和市场的反应仅仅是热身赛,但全球市场已经出现了大幅的波动,VIX指数骤升。还是开篇那句话,覆巢之下安有完卵,如果说A股这边跌多了还有“国家队”撑着,那港股的波动可能远不是国内低风险偏好的资金能够的了。

3、港股涨幅超过10%的股票共333支,其中股息率高于5%的仅有26支,占比不到8%。

第一,过去几周,港股持续上涨的时候,大家发现资金连续净流入港股,体现出显著的南下特征。很多投资者猜测,在这样的时点流向港股的内地资金,会不会和规避人民币贬值有关?于是越来越多机构投资者开始嘀咕,这种贬值和资本外流的预期会在SDR正式生效以后会不会加剧?汇率问题会不会真的再出岔子?

一来,经过2月份以来港股和A股两个市场相对分化的走势,AH股溢价情况已经缩窄很多。

对于在沪港通上限放开、保险资金允许直接参与后,是否真的有持续的资金,基于资产荒的逻辑流入港股中的高股息率股票,我也同样持谨慎态度:

前两次中国实体经济面临严重下行风险,于是国内资产的吸引力大幅下降,汇率的贬值诱发了资本的加速外流,股市大幅下跌。而第三次,中国经济经历了一个多季度的复苏,国内资产已经变得相对有吸引力,汇率贬值并未带来资本的显著外流,股市岿然不动。

贬值的原因多种多样,其中回报率因素很清楚。一个国家的回报率不是一根线,而是一条走廊。实体经济回报率构成回报率走廊的上沿,虚拟经济的无风险回报率构成回报率走廊的下沿。一旦回报率走廊坍塌,贬值几乎是不可避免的结局。所以任何一个非世界货币提供国出现经济危机,通常会伴随汇率危机,东亚经济危机,俄罗斯卢布危机,南美危机已经无数次证明了这一点。所以任何一个国家利率陡降的时候,通常会伴随汇率贬值压力,这也是利率平价利率的核心,没必要展开,有兴趣的直接去翻看经济学教科书。

1、港股股息率大于5%的股票226支,平均涨幅3.33%;股息率小于5%的股票涨幅4.32%。

如果从国内资产收益率的角度,尤其是实体经济收益率的情况,非常容易解释,为什么15年8月份、16年1月份、16年2季度,三次汇率大幅贬值,对应资本外流的情况截然不同,下图虚线方框中显示的很清楚。

我们需要担忧的是第二种,因为回报率坍塌引发的贬值,通常伴随大量的资本外流,对资本市场的最大。

汇率再出岔子?保持!

内地资金持续流向港股寻找类债券股票?很难形成趋势!

过去两周到每家机构演,几乎都会被问到同一个问题,港股最近怎么了?的确,与在地面爬行了半年的A股相比,港股的表现实在是太优秀了。从2月份低点开始算起,到上周为止,恒生指数反弹幅度最高达到33%。

所以,这次大量内地资金南下港股,其实已经给我们的A股投资者敲响了警钟,对于汇率问题,必须提高。资金是聪明的,很多事情都不是空穴来风。

展望四季度,中国实体经济回报率、理财产品收益率(代表了虚拟经济可以提供的无风险收益率)走势至关重要。一旦失速下行,就可能成为打破A股市场震荡格局下限的超预期因素,尤其经过了2季度,大多数人已经对汇率问题放松了。

第二,沪港通总额上限打开、保险允许直接参与,大家担心内地资金流向港股寻找更便宜的高股息率股票会不会成为趋势,从而对A股资金形成分流?

但事实是否如此呢?我来看几组数据:(剔除停牌股票,交易区间8.29-9.9)

二来,今年国内大量具有“资产荒性质”的资金去追逐大消费中的类债券股票,而后随着这些类债券股票估值的抬升,股息率也相应下降,但股价并没有跌下来,最重要的原因是大家相信市场的维稳预期和可持续的资产荒逻辑。但港股的就要的多了,毕竟话语权还在外资手中,也并没有什么维稳的预期在,一旦股价继续反弹到风险可能集中爆发的4季度,大举的资本外流和做空力量可能随时出现。因此,内地会不会有大量的低风险偏好资金,基于资产荒的逻辑,敢于参与这种类似过山车的游戏,其实很难说。

第三,前脚联储EricRosengren刚表示“为维持充分就业,逐步收紧货币政策是适当的”,才没过两天美联储理事LaelBrainard又强调“更为担心通胀达不到目标”。预期这么混乱,一旦年底加息,对A股会造成多大影响?

最近两周,随着G20会议的结束,汇率问题开始逐渐被一部分先知先觉的国内投资者关注起来,也不知是巧合还是有意为之,近期几乎每天都有内地资金通过沪港通南下进入港股,投资者们见面,或多或少都会聊两句。如果仅仅到此为止,大家聊聊然后一笑了之也就罢了。麻烦事出现了,过去一周,人民币汇率中间价直奔6.7而去,与此同时,离岸人民币银行同业隔夜拆借利率(HIBOR)升至七个月以来的高位。