港股市盈率查询按全球市场平均市盈率算 港股A股最值买

以此法为准,最不能买的股市正是西班牙。在钟摆的另一端,投资者可能一见开颜:上证综指和恒生指数估值跻身全球最吸引之列;日经指数过去一年虽成为环球焦点,从2012年10月低位8534点至本周三收市15515点,升幅达82%,但放在MillerTabak的标准上衡量,估值仍不乏上调空间。

从地域分布着眼,2013年名列前茅的股市,非一线发达国(美日德)便是被谑称为“猪”的欧元区财困国(希腊、西班牙)。日股翻身始于安倍晋三上场前后,即过去一年左右的事。欧洲大国2011/12年受债务危机和经济衰退拖累,股市期间疲莫能兴,今年不过借宏观改善追落后。发达国中,金融海啸后的“长胜将军”得数美国,一年、三年、五年回报皆走在最前,跑赢其他先进经济体和新兴市场。

希腊、西班牙、意大利和葡萄牙股债俱能跻身2013年资产回报榜前列,非因相关市场基本因素,而是危机期间市场早已把“情景”反映于价格之中,结果希腊并未脱欧,西班牙银行获欧盟救援后亦撑得下去,“猪国”由最坏变成不那么坏(西班牙主权评级展望最近获标普和穆迪从负面调高至稳定),单此一点便足以支持资产价格反弹。

从可见,回报位居前五的资产,皆与股票有关,依次为希腊雅典综合指数、美股标普500指数、日经平均指数、西班牙IBEX35指数,以及DAX指数。

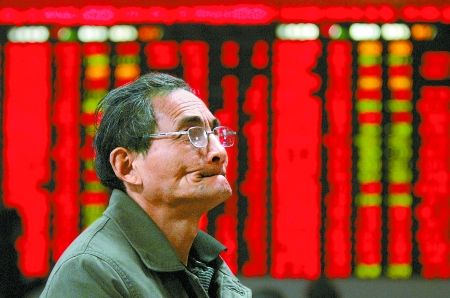

以这个标准衡量,上证综指全球最值得买(①/②比率44%),日经指数次之(60%),恒指估值第四吸引(69%)。西班牙IBEX35指数比率高达106%,市盈率已超越五年均值两个标准差的极限,不少成熟市场的估值亦绝不便宜。相比之下,内地和股市不失可取之道。

12月11日,周三。往绩不能预示未来回报,真理也。可是,年近岁晚,少不免要回顾一下资产市场的全年表现。股债商品外汇共冶一炉,2013年谁领?

一般投资者参考市盈率,都会拿现有P/E跟历史均值作比较,视市盈率偏离历史均值的程度,判断估值是否合理。在这个基础上,MillerTabak多走了一步,从两个元素观察股市:①按彭博对未来12个月企业盈利的预测,计算出不同指数的现有市盈率();②以指数五年平均市盈率上望两个标准差(分母),作为估值极限。从①/②得出的比率,投资者对世界各地股市处于什么样的估值状况,应有一个比较清晰的概念。

真的看基本面,欧元区财困国其实仍十分差。以西班牙为例,IMF估计,该国失业率至2018年仍将维持于25%或以上水平,当地银行呆坏账占整体贷款比率9月升至12.68%,为有统计以来的最高水平。四人中有一人失业,情况五年内难望改善;银行贷款超过一成变烂账……西班牙股市过去一年却收回不少失地,且在环球资产回报榜高居第四位,这令老毕想起一件事。

早前曾引用MillerTabak一幅比较美股1929和2013年的拼图。近日发现,这家投资研究机构以一种崭新的估值方法,一探全球26种指数孰贱孰贵。

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何或承诺,请读者仅作参考,并请自行核实相关内容。