市盈率中位数比平均数更客观港股市盈率查询

其实,我们更应该关注决定经济增速的长期因素,如人口老龄化将带来的高储蓄率不可持续问题。比如中国投资高增长主要依靠高储蓄,而投资占比过高问题,也几乎是世界独有的。如2014年固定资产投资总额占P比重为78.9%,而欧美及日本这一比重均在20%以下。假如今后6年我国名义P增速平均降至8%,固定资产投资增速平均降至13%,则到2020年,中国的固定资产投资总额将超过P总额,这就不可理喻了。

记得1993年年初,笔者曾发表了未来股市的六大趋势展望,当初预言高估的市盈率会不断走低,A股与B股会接轨,随着股票存量规模的扩大,投资者不再恐惧新股发行和市场扩容,等等。如今看来,当初过于理想化了。

其实,A股主板的估值水平同样也不像大家所的那样便宜。根据Wind数据,截至2015年1月20日,深圳主板的市盈率为27.1倍。尽管沪深300的市盈率只有12.6倍、上证A股的市盈率为19.8倍,但沪深A股主板市盈率的中位数为42.3倍。

统计表明,A股市值规模500亿元以上的上市公司只有103家,只占到A股上市公司总数的3.97%,但它们在2014年共实现A股市值增量71366.6亿元,占增量总额的53.58%,这些大市值股票权重大但市盈率低,所以其他股票被平均之后,市盈率也就低了;而美股的市盈率分布比较均匀,故平均市盈率水平和市盈率的中位数就比较接近。

而根据彭博数据,美国道琼斯指数和标普500指数对应的市盈率中位数分别为17倍和19.5倍。假如30倍以上的市盈率可以定义为偏高的话,则主板中有65%的股票市盈率高于30倍。这还没有考虑市场利率水平,利率越低,则估值水平可以越高,反之也然。如美国的利率接近于零,中国市场利率起码在5%以上。

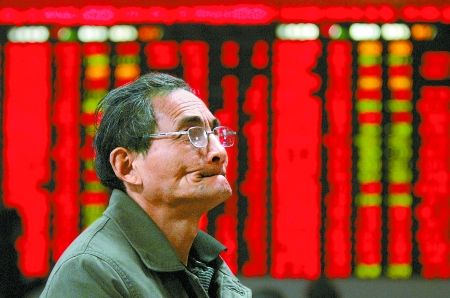

图一:我国主板指数估值高于美国

据说2014年个人投资者的交易额占比进一步上升至85%,这对于机构投资者而言既是机会又是挑战。机会来自于由于市场定价错误产生的套利空间很大,而目前沪港通、股指期货和股票期权等工具也为套利提供了便利;而挑战则是机构如何来适应散户的投资和操作思维,而且,这样的散户思维还将长期延续下去。

对境内公募基金和QFII投资者而言,其拥有股市定价权的时期大约只有在2003-2007年,这恰恰是它们规模高成长期,之后机构投资者的市值占比就没有显著上升,交易额一直维持在15%左右。

大家一般都喜欢用市盈率高低来衡量股价水平的高低,那么,创业板接近80倍的市盈率应该属于过高了吧,因为中国创业板市盈率水平已经是美国纳斯达克的3倍多。

中位数:比平均数更客观

因此,用电量增速的降低,是否意味着城镇化进程的放缓呢?当然,强调是因为去年夏天不热、空调少用的因素,但我看到的却是2014年大家电消费额负增长的因素,其中空调倒是唯一保持增长的大家电。

资中的占比还会不断下降。

图二:A股主板65%公司估值水平偏高

中位数比平均数更能客观反映股票的总体估值水平,这就像在一个差距大的社会里,大家经常抱怨自己收入被统计局平均之后“提高”了一样,而中位数则会告诉你所处的收入地位。

家电消费对应的是居民住房投资和消费,2014年全国商品房销售面积12亿平方米,比2013年少销售1亿平方米。而对中国而言,由于计划生育的实施,人口红利的拐点已经出现,15-64岁劳动年龄人口占总人口比重的峰值在2010年已经达到74.5%的高点,到2013年这一占比已经降至72.8%,预计到2020年这一占比将会降至70%以下。而25-44岁青年人口的总数也会在2015年左右达到顶峰,此后开始下降。从美日韩等国经验看,伴随着25-44岁人口见顶,地产销量也会出现拐点,笔者可以断定2013年房地产的销售面积就已经达到峰值了。

此外,由于A股是交易活跃的散户主导的市场,从过去20多年的交易历史看,A股的平均年换手率水平确实名列全球前茅;A股两融业务开展时间也不长,但2014年的交易量占比已经超过14%,这一比例在全球资本市场上也是屈指可数的。这可以解释A股高估值的部分原因,如小市值股票的流动性超好,流动性好对股价有正向提升作用。而在机构投资者主导的成熟市场,小盘股往往不会得到分析师和机构的青睐,流动性很差,估值就会偏低。目前,A股仍未被纳入MSCI新兴市场指数;可以预期,中国未来10年仍将是个人投资者主导的市场(目前QFII加RQFII占A股的市值仅3%,而我国地区的QFII已经接近30%)。由于个人投资者的知识结构和投资普遍存在缺陷,加之资本市场的融资管制存在,这就导致估值偏高和估值扭曲的现象长期存在。

迄今为止,个人投资者仍然主导市场,平均交易量占全市场的80%以上,A、B股价差仍然很大。A股估值偏高的原因,主要是证券市场的发行管制导致股票供给偏少,去年股权和债权融资占社会融资总额的比重只有17%,而美国一般要占80%以上。此外,监管部门兼有市场稳定的职责,经常在股市低迷时暂停股票发行,即便今后推行注册制,估计发行规模也难随意扩大。

还是比较相信电量这一指标,因为这个数字比较真实,不会造假。2014年全社会用电量同比增长3.8%,低于2013年3.7个百分点,这也是自2003年有这一数字公布以来的新低,当然也低于次贷危机时的增速。如果说工业用电量增速的降低可以理解为经济转型,那么,城乡居民生活用电量增速只有2.2%,要知道过去10多年来,我们居民的用电量一直是以15%、10%、8%左右的增速递减的,且进城农民工的数量也在不断减少,从2010年的新增1200多万,到2013年只新增600多万。

因此,高投资不可持续,在今后储蓄率不断下降的背景下,经济增速的支撑位恐怕要回落到6%-6.5%之间,投资增速也会接近P增速的水平,尤其是房地产投资在固定资产投

有人会辩解:尽管股市估值水平是不那么便宜,但中国经济还是向好,房地产行业有望重新回暖。中国经济真的有那么好吗?半年前与半年后的股价当然是出现了天翻地覆的变化,但有哪个经济指标可以反映这半年内有戏剧性的变化呢?

数据来源:海通证券研究所

估值偏高与定价错误现象将长期存在

数据来源:海通证券研究所

关注决定经济增速的长期因素

海通证券(600837,股吧)首席经济学家雷