从沪港通到深港通:读懂中国资本市场的制度设计2016年12月25日

交易所可以和深圳、上海的交易所一道,共同依托沪港通、深港通互联互通形成的共同市场平台,动员和吸引全世界各个行业最优秀的上市公司到港交所上市。

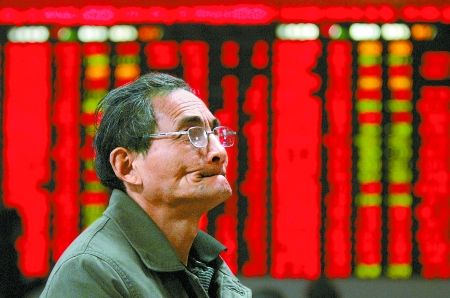

是什么需求推动沪深港共同市场的发展呢?主要的动力是中国居民的投资需求多样化。目前,中国居民的财富持有结构很突出的一个特点是集中在比较少的金融产品、货币和市场上。中国居民持有最多的资产类别是房地产。10月的时候,一家外资金融机构做了一个大致估算,城市居民持有的房地产市值为270万亿元,而上海、深圳和的股票市场加起来也不超过100万亿元。中国居民的财富第二大持有形式是银行存款。而且,中国居民的财富过分集中在单一货币。内地投资者一旦启动资产结构转换,只要把房地产财富的10%拿来投资于金融市场,就会深刻影响股市。关键问题是,居民资产结构的调整什么时候能启动,以什么方式来启动?如何转换成其他的金融产品,怎样进行适当的跨境配置?

现在互联互通将延伸到深圳,而且总的交易限额取消了,三个交易所的连通即将进入一个共同市场时代,估值的差异是会扩大、保持还是缩小呢?现在看来,主流的观点是认为缩小的可能性比较大,一是因为相互进入对方市场的资金占比会上升,二是因为限额取消以及机构投资者入场,例如,保险资金已被允许参与沪港通业务。

在沪港通刚刚启动的时候,一部分投资者预期,A股和H股之间的差价会逐渐消失,原来两个不连通的资本市场,通过沪港通连通之后,就像两个水面有高度差的湖面连通之后那样,水面逐步拉平。但有趣的是,沪港通启动之后相当长的一段时间内,A股和H股之间的差价不仅没有缩小,反而扩大了。这让不少投资者和研究者大跌眼镜。为什么会这样?一个重要的原因是沪港通的额度,使得海外资金进入上海市场和国内资金进入市场在交易中占的比例非常小,远远不能达到改变当地交易习惯、估值水平的程度。估值的差异在连通之后反而扩大,显示两个市场的估值波动周期仍然是决定各自估值水平的关键因素。

深港通即将启动,将一个新的时代,可以称之为共同市场时代,由上海、深圳和的三个交易所连接而形成的互联互通平台成为一个新的共同市场。深港通的政策框架延续了沪港通交易、结算、监管等方面的基本制度,但又有新的突破,那就是取消了总限额。在沪港通启动初期,对于可能产生的市场冲击还需要观察,所以当时设定了限额,这对市场平稳运行有一定的价值。但是,对于很多进行中长线布局的资金来说,这种限额会影响操作,因为中途可能会遇到额度耗尽的情况,导致策略很难完整实施。深港通取消总额度,再加上互联互通从上海延伸到深圳,把大中华地区的三个交易所联系起来,成为了一个事实上的共同市场。

现在,中国的投资者希望把自己的一部分资产配置到海外市场,而海外金融产品需要寻找新的投资者群体,这就构成了一个资金流动的新循环。这个新的需求要求金融市场把国际市场的各种金融产品都吸引过来,像一个大型金融产品超市,供国内投资者进行挑选。从趋势看,在这样一个金融大超市里,应当既有股票,也有货币和固定收益产品,还有大商品。那么,下一步,与内地的连通还需要延伸和拓展,从股票的二级市场延伸到一级市场,从股票市场延伸到货币和固定收益产品,进而延伸到大商品。

同时,中国资本市场也意味着,更多的国际资金可能进入中国市场,沪港通、深港通作为资金双向流动的渠道和平台,也为他们提供了便利。从2015年到2016年,国际资产管理行业一个很重要的特点是,资金从主动型管理的产品大量流向被动型、指数型的产品,越来越多的被动型基金一些标志性的指数(例如MSCI),只要中国某个金融市场被纳入到特定的指数里,全球这个指数的基金就会相应地买入这个市场的金融资产,资金就会流入国内。沪港通、深港通有助于外资顺畅地进出中国市场,因而也会有助于推动中国金融市场加入到有标志性意义的全球金融市场指数中,进而吸引新的国际资本流入。

从全球来看,市值最大的股市还是纽约,以及纳斯达克。上海、深圳和都名列前十,但在沪港通、深港通启动之前,三个交易所是相互分隔的,很难形成对全球范围内优秀上市公司的吸引力。通过互联互通,把这三个市场加总起来,其市场深度就会大幅提升,投资群体也更大,流动性更好。如果再把沪港通、深港通的二级市场互联互通延伸到一级市场,就可以不仅在这三个交易所同时进行交易,还可以推动新股同时发行。

从国际经验看,互联互通推动的共同市场建设要成功运行,需要许多条件。最重要的条件之一是,相互连接的市场的投资者要对对方的市场规则、上市公司等都有一定的了解。如果对对方的上市公司不了解,投资者就不敢轻易地投资。交易所互联互通有许多中止的案例,比如新加坡和伦敦的交易所连通(新伦通)运行一段时间后就自动关闭了,其中很重要的一个原因就是投资者对对方的上市公司缺乏了解。而上海、深圳和的连通有一个非常大的优势:市场一半以上的上市公司都是内地企业,这些上市公司的利润也大部分来自于中国内地。统计数据显示,在上市的企业中,内地企业占总数的51%,内地企业的市值占比更是达到64%,日均交易量占比为71%。目前在恒生指数里,50只成份股里有24只是来自于内地。对于研究在上市的公司,内地的投资者应当说是有一定的优势。

从企业层面来说,中国企业已经从以吸引国际投资为主,转变为逐步拓展对外投资,中国对外直接投资2015年首次超过外商在中国的直接投资。中国企业发展到目前这个阶段,有跨国跨市场多元化配置资产的需要。机构投资者、个人投资者也有同样的,也需要进行国际化的配置。国际化配置的一种形式是将资产配置于多种货币。投资者越来越需要进行多货币、多市场的组合投资,以平衡各种风险,这方面的需求将非常大。这就需要包括沪港通、深港通这样的平台,便利投资者进行国际配置。

从历史脉络上来说,中国资本市场的,分为几个阶段。第一个阶段是1993年到2000年,主要方式是国内企业海外上市,其中绝大部分是在上市,筹集国际资金进入中国市场。从1993年到现在,国内企业在筹集的资金大概有5万多亿港元。第二个阶段是从2001年到2010年,重要进展是引入合格机构投资者,也就是QFII和QDII。其背景是内地资本市场快速发展,股权分置取得突破。目前已经进入了第三个阶段,在人民币国际化的大趋势下扩大,典型的事例是一些RQFII从二级市场开始转向直接投资。

目前全球有三个大的国际金融中心纽约、伦敦、。与纽约和伦敦相比,资本市场一个很重要的特点是波动比较大,很重要的一个原因是把当作主场进行中长期配置的资金规模不够,也就是缺少充足的“主场资金”。目前全球资产管理市场的份额和格局,还是欧美主导。根据2015年底的数据,的金融机构管理全球52%的资产,欧洲的管理全球28%的资产,也就是说,全球80%的资金是由欧美的金融机构管理。如果国内中长期的机构投资者,例如保险公司,利用互联互通的沪深港共同市场进行国际配置,就可能为市场培育“主场资金”,有利于资本市场的相对稳定。

从中国资本市场的现状来评估,双向的空间非常大。我们做了一个框算,中国已经批给境外投资者的额度是4750亿美元,即使境外投资者用完全部额度,藉此流入中国市场的资金也只占到中国资本市场的3%,何况现在远远没有用完。中国保险资金对海外投资的最大额度可以达到15%,但现在保险公司对外投资的规模只占总资产的2%左右。另外,中国已经是世界第二大经济体,国际贸易额更是世界第一,但在国际资本市场以人民币计价的金融产品还很少。所以,中国资本市场的双向具有很大的潜力,投资者迫切需要一个可以进行国际资产布局的高效率平台,沪港通、深港通就是这样的平台。

在中国的过程中,抓住了一个机会,成功转型为一个国际型的金融中心。在此之前,在上市的基本上都是本地的一些小型公司。随着内地进行,内地企业希望筹集资金,而国际投资者想进入中国市场,抓住了连接东西市场的机会。国际市场的投资者和中国内地的上市公司,在市场进行匹配,高效率地完成了匹配的功能,从而成为国际金融中心。