影院停业,拟举债20亿,巨亏47亿的万达电影能翻身吗?

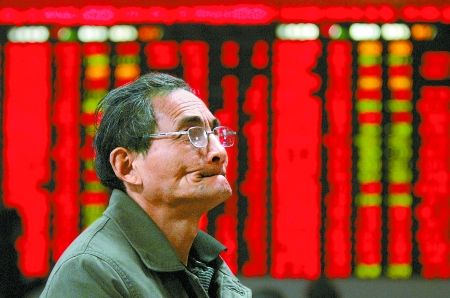

图片来源:视觉中国

记者|梅岭

万达电影(002739.SZ)3月10日晚间公告称,公司将根据资金需要适时一次或分次通过公开或非公开方式申请发行额度不超过人民币20亿元的债务类融资工具。

1月6日,万达电影刚刚终止了此前披露的拟发行不超过40亿可转换公司债券。理由是“鉴于公司资本运作计划调整和资本市场环境变化”。这40亿可转债计划是在2019年5月、6月审议通过。

在原有计划中,万达电影这40亿元将投资于新建电影项目(31.9亿元)和补充公司流动资金及偿还银行贷款(8.1亿元)。

3月10日,万达电影股价一度冲高上涨,涨幅最高达9.18%,截至当日收盘,万达电影报18.08元/股,上涨6.42%。

此次20亿债务类融资工具包括北京金融资产交易所债权融资计划、非金融企业债务融资工具(包括但不限于短期融资券、超短期融资券、中期票据等)、资产证券化产品(含资产支持专项计划、资产支持票据等)以及公司债券等。

此次债务类融资工具期限最长不超过5年。万达电影将在3月26日下午召开2020年第一次临时股东大会,审议此次发行债务类融资工具的议案。

2月29日,万达电影发布2019年业绩快报,去年全年,公司实现营业总收入156亿元,较上年同期下滑4.22%,归属于上市公司股东净利润为-47.21亿元,较上年由盈转亏。

万达电影2019年巨亏的原因为计提商誉减值。公司表示,本着审慎性原则,2019年年度公司计提了商誉减值准备及长期资产减值准备约59亿元,扣除该影响后,万达电影归属于上市公司股东净利润为盈利11.8亿元。

除计提商誉减值外,万达电影表示:2019年,公司控股子公司万达影视传媒有限公司因主投主控影片较少且部分票房不及预期,以及受游戏行业政策调整影响,2019年经营业绩较上年同期出现较大幅度下滑。

从万达电影发布的计提商誉减值准备的商誉基本情况来看,并购影城带来的商誉达到28.13亿元,占万达电影总商誉比重达到20.68%,本次该部分计提商誉减值金额为21-25亿元,占此次计提商誉减值近半。

(万达电影:关于对深圳证券交易所关注函回复的公告)

截至2019年三月底,万达电影商誉高达134.53亿元。

2019年前三季度,万达电影经营活动产生的现金流量净额为10.44亿元,较2018年前三季度下滑45.78%。截止去年9月30日,万达电影持有的货币资金为23.55亿元。

截止去年前三季度,万达电影短期借款达到30.8亿元,一年内到期的非流动负债为11.12亿元。

对于万达电影2019年大规模计提商誉减值,西部证券研报告观点认为,扣除该影响后的净利润符合预期。受到疫情影响,全国大部分影院2月均处于停业状态,票房收入近乎为零。根据往年数据,春节前后(2月)票房收入一般能占到地级/县级市影院全年票房收入的15%-40%左右。由于春节档是很多小影院全年最重要的档期之一,疫情停业有可能导致部分小型连锁影院倒闭。龙头院线公司资金实力强,在此过程中集中度将会提高。

2019年,万达电影院线业务票房占有率行业第一,总票房达88.36亿元,票房占有率达13.78%。

- 标签:

- 编辑:崔雪莉

- 相关文章