个人能投资债券吗债券投资是什么债券型基金怎么买自贸区债券 英文

地产是上半年违约的重灾区,民企债券融资依旧艰难

地产是上半年违约的重灾区,民企债券融资依旧艰难。未来还需关注城投平台的兑付压力和中资美元债的信用风险个人能投资债券吗。

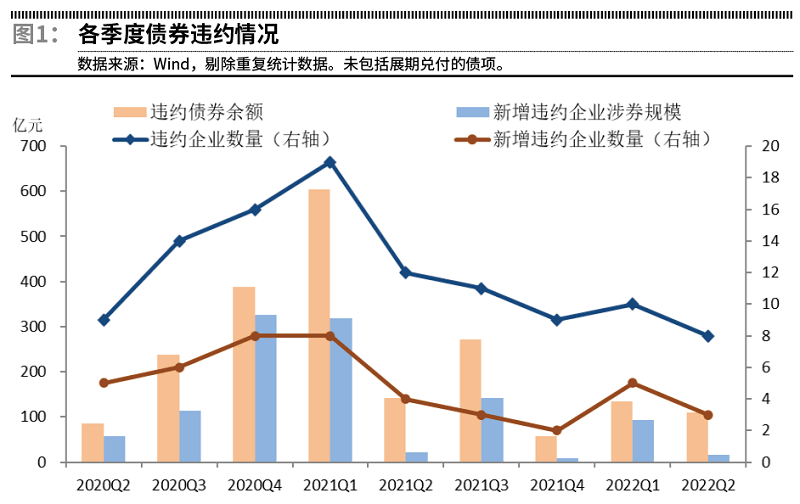

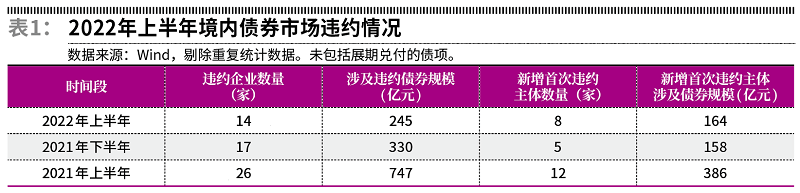

2022年上半年违约总体情况较2021年下半年减少。2022年上半年,中国债券市场累计有14家企业(含5家上市公司)的41只债券出现违约,其中9家民企(含2家上市公司)、1家中央国有企业、1家地方国有企业,违约企业数量较2021年下半年减少3家;违约涉及债券规模总计约245亿元,较2021年下半年减少85亿元。新增首次违约企业8家,较2021年下半年增加3家,违约涉券规模164亿元,较2021年下半年增加6亿元。

2022年以来,国内疫情多点连续散发,经济运行面临新的下行压力,企业信用基本面有所恶化,不过得益于一揽子政策措施快速落地,融资环境明显改善,上半年债券市场信用风险暴露有所减少,且债券总体违约规模延续逐季回落态势。第二季度违约企业数量由第一季度的10家减少至8家,违约规模由135亿元降至110亿元。新增首次违约企业数量由第一季度的5家减少至3家,违约涉券规模由93亿元降至16亿元。

2022年上半年共有9家民企发生违约,占违约企业总数的64%,民企违约债券规模215亿元,占总规模的88%,较2021年下半年上升8个百分点。国企则受益于盈利改善,信用基本面好转,加之地方政府对区域内国企债务风险高度重视,违约较往年同期明显减少,上半年仅有2家国有企业发生违约,占违约企业总数的14%。截至5月,国有及国有控股工业企业的营业收入利润率由去年末的6.92%提升至8.21%债券投资是什么,而工业企业营收利润率从5.73%下滑至4.83%,与国企的差距扩大至3.38个百分点。

尽管上半年房地产行业政策明显放松,但房地产行业信用风险继续发酵。上半年共有8家房地产企业发生违约债券投资是什么,占违约企业总数的57%,房企违约债券规模209亿元,占总规模的85%,较2021年下半年上升30个百分点。另外,房地产中资美元债违约明显增多。上半年共有18家房企美元债券发生违约,比2021年增加8家,涉券规模122亿美元,较2021年增加45亿美元。6月21日,绿地控股集团完成了对将于2022年6月25日到期的5亿美元高级无抵押票据的12个月展期,是500强房企中唯一宣布债券展期的国企,房企债务偿还压力已蔓延至国企。

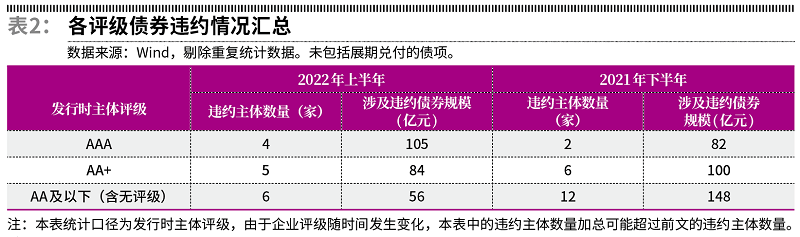

上半年个人能投资债券吗,发行时主体评级为中高等级(AA+和AAA级)的违约企业数量共有9家,较2021年下半年增加1家,中高评级的违约企业数量占比较2021年下半年提升20个百分点至60%。上半年中高等级发行主体的违约涉券规模为189亿元,涉券规模占比较2021年下半年大幅提升22个百分点至77%。

展望下半年,中国经济面临的内外部形势仍然严峻复杂,稳增长债券投资是什么、宽信用仍是后续宏观政策重心,短期内有助于降低企业的流动性风险。但疫情反复加重预期的不确定性,企业与居民的实际融资需求收缩,而地产板块仍在筑底阶段。当前信用风险缓和主要由宽松的货币环境支撑,若后续融资条件有所收紧,信用风险暴露将可能增多。

受疫情冲击,二季度经济数据全面走弱,消费、生产和投资均出现不同程度下滑,企业生产经营面临困难,信用基本面承压。工业生产和接触性服务业受疫情影响明显,餐饮、零售、旅游、民航自贸区债券 英文、运输等行业遭遇重创,部分市场主体出现经营困难、现金流断裂等现象,债券市场信用分化持续。

按企业性质划分,民企仍然面临债券融资困局。上半年国企信用债发行规模约6.5万亿元,累计净融资额约1.4万亿元,而民企信用债发行规模3538亿元,累计净融资额为-1437亿元,民企债券资金已经连续21个月净流出。按评级划分,中高等级企业仍为债券融资主体。上半年发行主体评级为AAA级、AA+级、AA级及以下的信用债累计净融资额分别为9418亿元、4898亿元和-2896亿元,低等级呈现资金净流出状态。按品种划分,城投债融资优势显著。上半年产业债累计净融资额为3767亿元,城投债累计净融资额约为9324亿元,占比高达71%。

上半年,因城施策持续加码,各地稳楼市政策密集出台个人能投资债券吗。据统计,今年以来,全国已有100余个城市共计出台各类楼市松绑政策逾300次,包括放松限购、限贷、限售、调整公积金政策债券投资是什么、发放购房补贴等。4月29日,局会议提出“支持各地从当地实际出发完善房地产政策,支持刚性和改善性住房需求”。5月央行先后下调首套房贷利率下限与5年期以上LPR,多地落实差别化住房信贷政策。贝壳研究院发布数据显示,6月103个重点城市主流首套房贷利率为4.42%,二套房贷利率为5.09%,创2019年以来新低。其中,有58个城市的首套、二套房贷利率已降至下限(即首套4.25%,二套5.05%)。

短期内房地产行业恢复态势因疫情受阻。疫情期间居民收入下滑,加杠杆的能力和意愿不足,加之疫情对实地看房与成交造成场景约束,地产行业基本面仍延续下行趋势。5月,70个大中城市商品住宅销售价格环比总体延续下降态势,1-5月商品房销售面积及金额、房地产开发投资、房屋施工面积、新开工和竣工面积累计同比降幅均较1-4月扩大。但6月的高频指标已出现企稳迹象。6月份,30大中城市商品房成交面积明显回暖,截至6月26日的当周成交面积达到453万平米,为2021年7月以来新高,增长主要由一线和二线城市贡献。下半年地产行业能否出现实质性改善,还需持续观察政策力度及效果。

从融资角度看债券投资是什么,房地产资金来源收紧自贸区债券 英文,信贷融资低迷。1-5月房地产开发企业到位资金6.04万亿元,同比下降25.8%,其中国内、个人按揭的累计同比增速分别为-26%、-27%,降幅较1-4月进一步扩大。债券方面,房地产企业境内融资有所回暖,上半年房企境内发债总规模累计2961亿元,同比下滑26%;累计净融资额为294亿元,较2021年同期增加587亿元,半年度的净融资额自2020年下半年以来首度转正。

综上,房地产企业,特别是弱资质民营房企,销售、融资两端受阻,现金流恶化个人能投资债券吗,叠加短期偿债压力较大,易触发债务违约风险。下半年,在房地产销售个人能投资债券吗、投资等核心指标扭转前,地产行业信用风险仍然维持高位。

尽管当前经济稳增长压力较大,但严控地方政府新增隐性债务的趋势延续。4月25日,监管层出台加强境外美元债管理的窗口指导,对城投境外发债的资金用途、规模、经营要求、项目收益等做出了严格规范自贸区债券 英文。5月13日,银保监会发布《关于银行业保险业支持城市建设和治理的指导意见》, 要求坚决遏制新增地方政府隐性债务,严禁银行保险机构配合地方政府通过新增隐性债务上新项目、铺新摊子。5月18日,财政部发布《关于地方政府隐性债务问责典型案例的通报》,集中通报河南、湖南、贵州等地城投公司8起地方政府隐性债务问责典型案例。

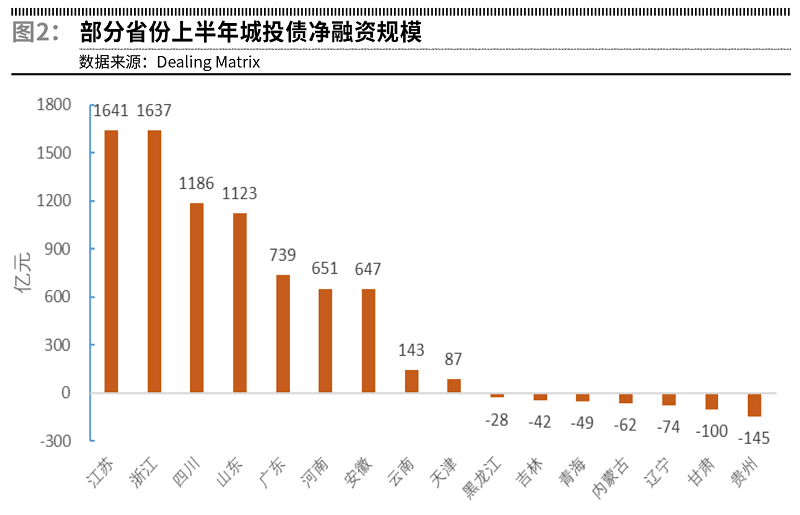

在城投融资监管的刚性约束下,上半年城投境内债券融资明显收缩自贸区债券 英文。上半年境内城投债发行规模2.64万亿元,同比下降7%,净融资额9324亿元,同比下滑21%。城投融资区域分化的现象依然严重,信用资质较弱的区域存在融资缺口。上半年城投债净融资规模较大的仍是江苏、浙江等东部沿海大省,前五大省份的净融资额在全国占比高达70%。而甘肃、青海、辽宁、贵州等经济与财政实力偏弱的地区,净融资额仍然为负。

地产走弱带动土地市场降温,地方政府土地出让收入萎缩。财政部数据显示,1-5月国有土地使用权出让收入18613亿元,比上年同期下降28.7%,有26个省份下滑幅度超过30%。在土地出让收入下滑、大规模留抵退税、防疫支出增多等因素影响下债券型基金怎么买,地方财政收支矛盾加剧。城投平台作为地方政府信用的延伸,偿付压力相应上升自贸区债券 英文。企业预警通数据显示,上半年共发生3起城投非标违约和3起风险事件。

2022年新增专项债发行已接近尾声,后续城投平台将在基建项目融资中发挥重要作用。基建投资稳增长发力,保障城投平台合理融资需求,省级政府作为全域债务风险责任主体,将为城投平台的信用基本面(特别是强省份弱平台)提供支撑债券投资是什么。短期内城投平台偿债意愿高,信用风险可控,公开市场实质性违约的可能性很低。但仍需关注非标规模和占比高、低行政级别(区县平台)、债务压力大的弱资质城投,或出现非标违约及估值波动风险。中期来看,需密切关注城投监管政策变化,及其对城投偿债与再融资能力变化的影响。

上半年美联储货币政策加速紧缩,中资美元债整体表现疲弱。中资美元债投资级收益率最高触及5.13%,较2021年末大幅抬升226BPs债券型基金怎么买,高收益级收益率在20%附近高位震荡。一级市场方面,中资美元债融资成本显著抬升,加之人民币对美元汇率贬值,进一步加大了企业的美元债务压力,部分发行人转向在岸市场发债融资,发行规模明显回落。上半年,中资美元债发行规模811亿美元,同比下滑约47%,净融资额为-601亿美元,较2021年同期大幅减少1076亿元。其中,地产美元债融资显著收缩,上半年地产行业中资美元债累计净融资额为-312亿美元,同比下降284亿美元。预计中资美元债发行降温的趋势将延续到下半年。

上半年,尽管境内债市违约减少,但中资美元债市场违约频发,且集中在房地产板块。截至6月末,已有20家中资美元债发行主体发生违约,涉券规模133亿美元,其中18家为房地产企业,违约规模占比高达92%。下半年中资美元债到期规模逾1400亿美元,其中城投美元债到期规模219亿美元,较上半年增加90亿美元,房地产美元债到期规模319亿美元,较上半年减少72亿美元,但仍处于较高水平。

下半年随着美国金融条件快速收紧,中资美元债发行成本继续抬升,发行主体还面临人民币汇率波动加大、城投境外债券监管收紧、市场风险偏好下滑等多重挑战,中资美元债信用风险将继续暴露。

(作者来自中国建设银行金融市场部,本文仅代表作者本人观点,与所在单位无关)返回搜狐,查看更多

- 标签:债券市场违约情况

- 编辑:余世豪

- 相关文章